近日,中成藥省際聯(lián)盟集采領(lǐng)導(dǎo)小組辦公室發(fā)布《中成藥省際聯(lián)盟集中帶量采購公告(第4號)》,湖北19省中成藥省際聯(lián)盟集中帶量采購中選結(jié)果正式公布。

本次湖北19省中成藥聯(lián)盟有157家企業(yè)的182個(gè)產(chǎn)品參與報(bào)價(jià),采購規(guī)模近100億元。97家企業(yè)、111個(gè)產(chǎn)品中選,企業(yè)中選率達(dá)61.78%,產(chǎn)品中選率達(dá)60.98%,中選價(jià)格平均降幅42.27%,最大降幅82.63%。

我平臺分析認(rèn)為:中藥集采是醫(yī)保控費(fèi)和降低藥價(jià)的必經(jīng)之路,但在中藥材價(jià)格連續(xù)普漲的大背景下,集采可能再次推高相關(guān)中藥原料價(jià)格和中標(biāo)價(jià)格,給中藥企業(yè)乃至整個(gè)醫(yī)保控費(fèi)進(jìn)程帶來負(fù)面后果。

以下是我平臺對中標(biāo)產(chǎn)品及其原料保障能力的具體分析:

01、中標(biāo)產(chǎn)品向龍頭企業(yè)聚集

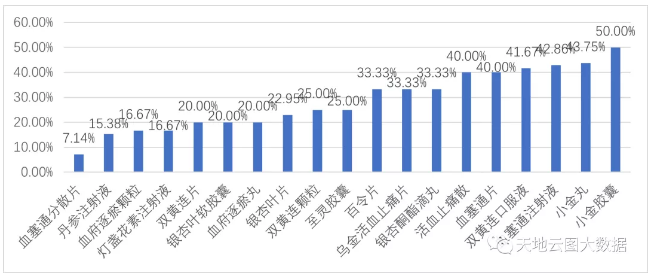

圖1:中標(biāo)企業(yè)占該品種生產(chǎn)企業(yè)的比例(部分)

從中標(biāo)企業(yè)比例來看:銀杏葉片和丹參注射液這兩類產(chǎn)品在集采后供應(yīng)集中度明顯提高。銀杏葉片國內(nèi)生產(chǎn)廠家有61家,集采中標(biāo)企業(yè)有14家,占比22.95%;丹參注射液國內(nèi)生產(chǎn)廠家有39家,中標(biāo)企業(yè)有6家,占比15.38%;小金丸國內(nèi)生產(chǎn)廠家有16家,中標(biāo)企業(yè)有7家,占比43.75%;雙黃連口服液國內(nèi)生產(chǎn)廠家有12家,中標(biāo)企業(yè)有5家,占比41.66%。其余中成藥生產(chǎn)企業(yè)數(shù)量不多且產(chǎn)品類型較為集中,因此企業(yè)中標(biāo)率也明顯提高。

也就是說,中成藥大品種供貨企業(yè)明顯集中,由過去的多家生產(chǎn)企業(yè)供貨改為集中到1、2家龍頭企業(yè)手中。

02、中標(biāo)產(chǎn)品原料普遍漲價(jià)

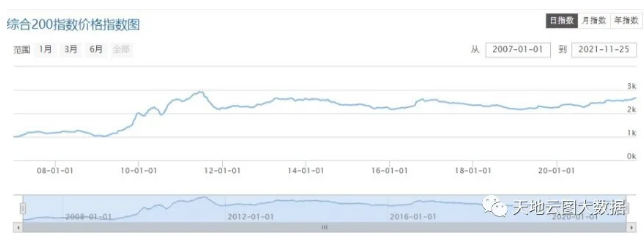

圖2:中藥材市場綜合200指數(shù)波動情況(來源:中藥材天地網(wǎng))

從中藥材綜合200指數(shù)看:近5年,周期性規(guī)律加上人為因素,中藥材綜合200指數(shù)持續(xù)在高位運(yùn)行,不僅讓圈內(nèi)人熱情高漲,同時(shí)也成為了圈外人關(guān)注的焦點(diǎn)。

一方面為資本介入炒作創(chuàng)造了機(jī)會;另一方面,中藥材價(jià)格屢屢失控,已嚴(yán)重影響中藥原料穩(wěn)定持續(xù)供應(yīng)。

特別是從2020年開始,美元的連續(xù)超發(fā),造成全球性通貨膨脹加劇,作為大宗農(nóng)副產(chǎn)品特別是剛性需求明顯的中藥材原料,更是首當(dāng)其沖;同時(shí),隨著產(chǎn)銷對接加快,傳統(tǒng)藥材市場的經(jīng)營者缺乏生存空間,唯有通過囤貨待漲來贏利,反噬采購方。

圖3:中標(biāo)產(chǎn)品涉及中藥材原料出現(xiàn)頻率統(tǒng)計(jì)

分析中標(biāo)中成藥涉及中藥材原料上看:理血藥出現(xiàn)頻率占比較高。本次111個(gè)中標(biāo)產(chǎn)品涉及原料品種數(shù)有44個(gè),需求集中在理血藥上,其中原料出現(xiàn)次數(shù)≥30次的占比7.58%,如銀杏葉;原料出現(xiàn)次數(shù)20-30次的占比12.63%,如當(dāng)歸、三七;原料出現(xiàn)次數(shù)10-20次的占比16.92%,如乳香、川芎、丹參、麥冬、甘草、紅花、牛膝;原料出現(xiàn)次數(shù)≤10次的占比56.31%,如:赤芍、地黃、桔梗、桃仁、五味子、枳殼等。

圖4:中標(biāo)產(chǎn)品原料行情漲跌幅

從原料行情漲跌看:上漲品種占比較高,整體成本普遍偏高。44個(gè)中藥材品種中,上漲品種有29個(gè),占比65.91%,下滑品種有6個(gè),占比13.64%。

在上漲品種中,漲幅≥100%的有5個(gè),占比11.36%,如:草烏、地黃、牛膝、川芎、和土鱉蟲;漲幅在30%-99%的有6個(gè),占比13.64%,如:枳殼、當(dāng)歸、麥冬、太子參、五味子和連翹;漲幅<30%的有18個(gè),如:桔梗、人參、丹參、茯苓、紅花、陳皮、乳香、山楂、冬蟲夏草等。

在下滑品種中,跌幅≥30%的有1個(gè),占比13.64%,如:大蠊;跌幅<30%的有5個(gè),占比11.36%,如:冰片、黃芩、半夏、木鱉子和金銀花。

03、原料漲價(jià)帶動生產(chǎn)成本提高

圖5:中標(biāo)產(chǎn)品原料消耗數(shù)據(jù)統(tǒng)計(jì)

從中標(biāo)產(chǎn)品的原料消耗測算分析:高需求品種和低需求品種占比持平。需求量大于等于100噸的有15個(gè),占比48.38%;需求量<100噸的品種有16個(gè),占比51.62%。

在原料消耗≥100噸的品種中,需求≥1000噸的有4個(gè),占比12.90%,如麥冬、當(dāng)歸、三七、地黃;需求在100-999噸的有11個(gè),占比35.48%,如:銀杏葉、枳殼、丹參、大蠊、草烏、五靈脂、木鱉子、楓香脂、甘草、柴胡、燈盞花;

原料消耗<100噸的有16個(gè),占比51.62%,如:連翹、麝香、黃芩、金銀花、太子參、半夏、牛膝、冬蟲夏草、乳香、五味子、黃連、紅參、冰片、山楂、人參、黃芪。

圖6:中標(biāo)產(chǎn)品生產(chǎn)成本漲跌情況

從中成藥成本漲跌看:受原料普漲影響,生產(chǎn)成本提升的中成藥占比較高。成本上漲的品種有9個(gè),占比52.94%;其中漲幅≥30%的有2個(gè),占比11.76%,漲幅在<30%的有7個(gè),占比41.18%;成本下降的品種有2個(gè),其中跌幅≥30%的有1個(gè),占比5.88%,跌幅<30%的有1個(gè),占比5.88%。

中成藥的生產(chǎn)成本上升,近兩年主要是中藥材原料成本,其次是添加劑、調(diào)味劑等輔料,以及包裝成本和用工成本的上升。

04、中藥集采將影響原料供應(yīng)和價(jià)格穩(wěn)定

1、從中藥材原料供應(yīng)看:

(1)中標(biāo)企業(yè)無法履約,成藥生產(chǎn)受影響。2020年下半年至今,連翹、地黃等大宗原料出現(xiàn)翻倍上漲行情,且仍有繼續(xù)上行趨勢,生產(chǎn)企業(yè)無法保障原料穩(wěn)定供給問題。若集采方案允許中標(biāo)企業(yè)提價(jià),則違背了同等質(zhì)量下低價(jià)中標(biāo)的游戲規(guī)則;但若不允許提價(jià),那么中標(biāo)企業(yè)極有可能賠本履約,甚至中標(biāo)即死。

(2)極易出現(xiàn)壟斷原料行為。特別是一些熱銷產(chǎn)品,如連花清瘟系列、雙黃連系列、血塞通、血府逐瘀膠囊、活血止痛、腎衰寧膠囊、川貝枇杷止咳和杏蘇止咳等產(chǎn)品的核心原料,有可能成為明顯的“狙擊”目標(biāo),資本炒貨商也就更容易“圍獵”中標(biāo)產(chǎn)品的一種或幾種原料。

2、從中藥材價(jià)格穩(wěn)定看:

(1)中藥材屬于農(nóng)副產(chǎn)品。其價(jià)格容易受到種植面積、生長周期、采收時(shí)間、含量、品相、加工炮制技術(shù)等因素影響。

中藥原料價(jià)格的持續(xù)高漲,極易誤導(dǎo)產(chǎn)區(qū)種植戶大規(guī)模種植,一些易種植、產(chǎn)能高的品種,未來出現(xiàn)產(chǎn)能過剩的情況將成為不爭的事實(shí),如川芎、紅花、丹參、銀杏葉、半夏等。

(2)中藥材中的部分品種極具金融屬性。中藥材的農(nóng)副產(chǎn)品屬性決定中藥材種植依然需要“靠天吃飯”,但是在面對生長周期長,種植難度高、生產(chǎn)不易恢復(fù)的品種,其金融屬性往往表現(xiàn)得更為明顯,如三七、人參、當(dāng)歸、黨參、西洋參等,不排除行情出現(xiàn)再度上行。